A股成交1万亿!最火不是股票而是可转债:猛涨36%

2019-02-26 02:01:33 信息来源:中国基金报 发布者:isen点击量:

今天的A股,让大家都目瞪口呆,涨到不敢相信自己的眼睛。

有人说,今天最痛苦的不是踏空,而且满仓不涨,不舍得割,不舍得换!

沪指、深成指、创业板指均涨逾5%,两市成交额突破10000亿元,上证综指创2015年7月以来最大日涨幅。

“昨天的你对我爱理不理,今天的我你高攀不起”。

这不是说你心爱的姑娘,这说的是我们今天的大A股。

不仅如此,收盘后,银保监会、人社部更是释放了重磅信号。

300股涨停!沪指暴涨5.6%

两市成交破万亿

今日两市继续全线放量暴涨,东方通信(33.70 +9.99%,诊股)11天10板,京东方A(4.19 +9.97%,诊股)再涨停;券商股全部涨停,银行保险等金融股全部放量暴涨,中国平安(73.00 +8.92%,诊股)涨9%成交150亿,带领两市成交突破万亿大关,创近四年来最大单日成交额!

截至收盘,上证指数暴涨5.6%进入技术性牛市,逼近3000点,深证成指涨5.59%,创业板指涨5.5%。

两市成交额达到10402亿,比上周五增加超4000亿,激增近70%,创2015年11月以来新高。两市近300股涨停,下跌个股不足20只。

中国平安等3股成交额破百亿,分别为中国平安、中信证券(24.67 +9.99%,诊股)、京东方A。

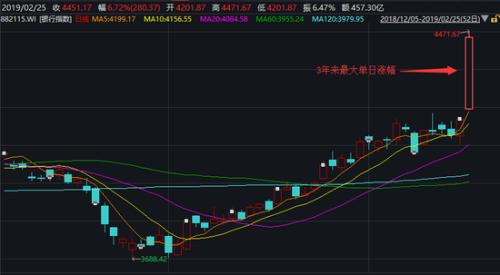

银行股大涨6.72%

3年来最大单日涨幅

今日尾盘,银行板块强势拉升,最终创下2015年以来的最大单日涨幅6.72%,让人恍惚间看到了2014年年末的光景。

银行板块30只成分股中,11只中小银行全线涨停,宇宙大行——工商银行(5.90 +6.31%,诊股)上涨6.31%,中国银行(3.88 +5.15%,诊股)、农业银行(3.88 +5.43%,诊股)以及建设银行(7.38 +6.19%,诊股)涨幅也超过了5%。

整个板块全天总成交额457.30亿,占总成交额的4.4%,是上一个交易日的182%。

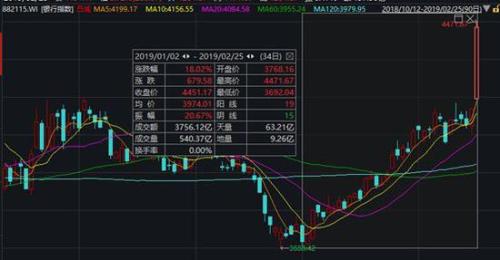

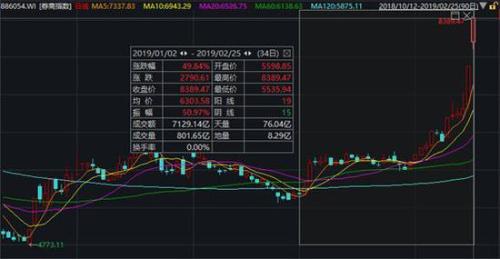

银行板块自今年年初至今,涨幅约18.02%。而券商同期已经上涨49.84%。

银行板块今天一改往日不温不火的涨势,一鸣惊人,让人仿佛嗅到了2014年年末,牛市初期的味道。

2014年11月28日,银行板块大涨8.15%,一根光头光脚的大阳线奠定了2015年牛市的基础。在随后的一个月里,银行板块曾经有3个交易的单日涨幅都超过了6%,板块整体涨幅43.45%,同时创下1.8万亿的天量成交额。

事实上,2014年年末的牛市初期行情也是券商股率先启动。

2014年11月21日,券商指数突然大涨7.62%,一举结束了长达4年之久的筑底行情。在接下来的一个月里,券商板块大涨104.5%,成交额高达2.85万亿。

2019年年初以来的行情是不是像极了2014年年末的场景?

买股票已经无法满足了

必须必须买可转债,一天36%

今天的A股涨到有一种幻觉,满仓涨停的都觉得自己亏了。

网友表示,牛市买股票已经不满足了,必须买可转债,一天36%

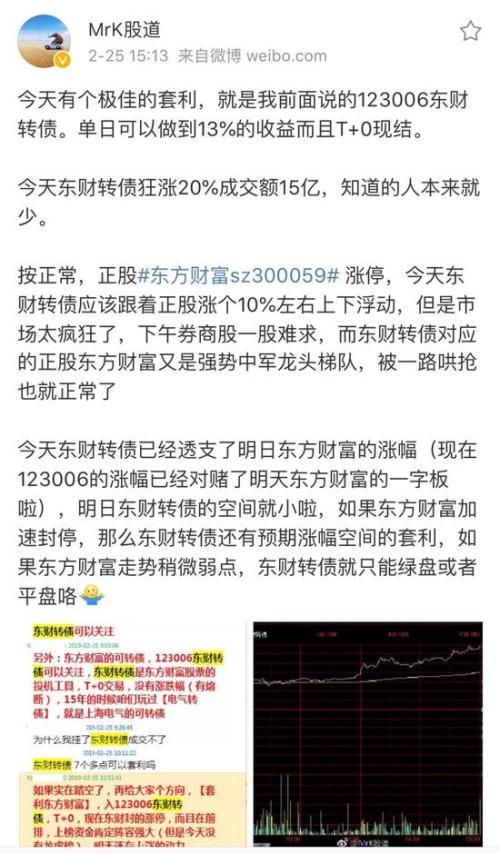

今天因为东方财富(18.55 +10.02%,诊股)涨停,但是市场太疯狂了,下午券商股一股难求,而东财转债对应的正股东方财富又是强势中军龙头梯队,被一路哄抢,涨幅高达20%。

今天股民都在说转债太猛了!

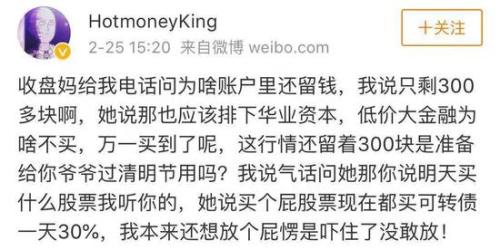

连大妈都知道了。

东财转债今天不是最火的,最火的是特发转债,暴涨36%。

可能有小伙伴们不知道什么是转载,基金君来科普一下。

市场上有一个投资品种,通常上涨的时候跟随股票的节奏,下跌的时候参考债券的特性。这里所说的就是可转债。

可转债全名——可以转换成股票的债券

这里可以看出,可转债同时具有债性和股性。

可转债有什么特点和优势

1、T+0交易,可以当日买入当日卖出;

2、和债券一样,没有涨跌幅限制;

3、比普通债券多了一种收益来源:可以换成股票卖了,赚取股票涨幅收益;

4、牛熊通吃——熊市,可以当成债券一样拿在手里,防御性强;牛市,可以转成股票卖了,进攻性强。

简单举例:A上市公司发行可转债,言明债权人(即债券投资人)于持有一段时间(这叫封闭期)之后,可以持债券向A公司换取A公司的股票。债权人摇身一变,变成股东身份的所有权人。而换股比例的计算,即以债券面额除以某一特定转换价格。

北上资金减持

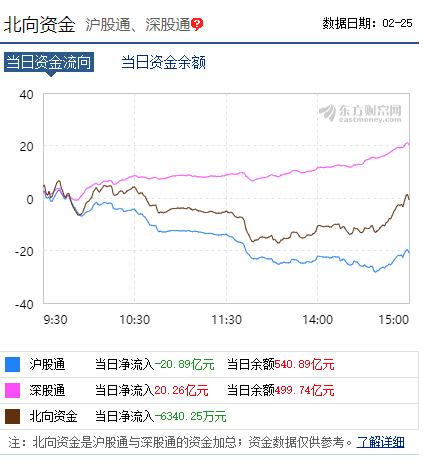

值得注意的是,北上资金净流出逾6000万元,结束此前连续18个交易日的净流入,其中沪股通净流出近21亿元。

此前,北上资金七周均呈净买入状态,合计净买入1120.87亿元,其中上周净买入就达到194.81亿元。

养老金入市规模仅15%!

人社部官员:占比过小

据第一财经报道,2016年初基本养老保险基金投资运营正式启动之时,业内曾预计用于市场化运营的的养老金可达2万亿元。如今三年过去了,养老金委托投资的合同金额仅有8580亿元,与预想相去甚远。

人社部基金监督局局长唐霁松在23日举行的第五届全国社会保障学术大会上表示,现阶段社保基金委托投资规模占比过小,应当推动养老基金投资运营规模不断扩大,逐步扩大养老基金投资范围。

根据《2017年度人力资源和社会保障事业发展统计公报》,截至2017年底,城镇职工基本养老保险基金累计结存 43885 亿元;城乡居民基本养老保险基金累计结存 6318 亿元,两种保险的累计结余总额为5.02万亿。2018年累计结存的总额继续保持增长。

唐霁松表示,养老金委托投资规模只占到了基金积累额的15%,还有大量的养老保险基金存在银行或是购买国债,随着老龄化程度的加深,养老保险基金保值增值的风险也在加大。

唐霁松表示,为了应对为了应对基金投资运营风险,应当推动养老基金投资运营规模不断扩大,引导地方树立长期投资的理念,鼓励地方继续并扩大基本养老金的委托投资规模。

在下一步采取的应对措施中,唐霁松还提出要加快研究并逐步扩大养老基金的投资范围。社保基金理事会也应研究创新投资产品,科学制定资产配置,提高科学配置,努力提高投资收益水平。

银保监会释放多个重磅信号

今天下午,国新办举行坚决打好防范金融风险攻坚战新闻发布会,银保监会的三位副主席:王兆星、周亮和梁涛,介绍坚决打好防范金融风险攻坚战有关情况。

基金君整理了一下,大概有这几点:

1、金融安全稳定得到了有效维护,金融风险从发散状态转向了收敛状态,也基本遏制、转变了金融资金脱实向虚的局面,使更多的金融资金脱虚向实,流向实体经济,也使得影子银行的野蛮生长和房地产金融的过热,通过加强监管被套上了缰绳,使它不能再任意狂奔。

2、当前银行业保险业风险总体可控,但面临的形势依然复杂严峻。防范化解金融风险既要打攻坚战,也要做好打持久战的准备。要继续加大力度处置银行不良资产,同时控制新增不良资产;继续紧盯房地产金融风险,对房地产开发贷款、个人按揭贷款继续实行审慎的贷款标准,特别是带有投机性的开发贷、个人房贷要严格加以控制;配合地方隐形债务处置,以及处置地方国企高杠杆问题。

3、提出“七不准四公开”的严格要求,严禁不合规、不合理的收费。有一些银行、一些中小金融机构变相增加收费,甚至“以贷定存”“以存定贷”,搞一些变相的方式,提高了融资成本。欢迎企业向银保监会、向各地银保监局举报,我们将发现一起,查处一起,绝不姑息。

4、从去年统计来看,普惠型小微企业贷款增长超过21%,远远高于整个的贷款增长。经过金融乱象的整治,使得银行业保险业更加进一步回归本源,专注主业,来加大对实体经济的支持。

5、拓宽民营企业融资的渠道,不管是直接融资还有间接融资,包括信贷、债券、股权、理财、信托、保险等,调动各方面资源,加大对民营企业和小微企业的投放。

6、把监管的重点聚焦到了单户授信1000万元及以下的普惠型小微企业。我们要求这类普惠型小微企业贷款同比增速不低于其他各类贷款的同比增速,而且要求覆盖面,也就是获得贷款的户数不低于上年同期。

7、总体而言,新增的票据融资有真实交易背景,有企业的正常生产、周转需要,但不排除有个别企业、银行,利用可能存在的一些利差套利空间,进行同业票据的买卖交易。这是个别现象,针对这种情况,已经在组织监管人员加强对这方面的检查。如果发现这些资金完全是出于套利的目的,而没有投入企业和实体经济,会采取严格的问责和处罚,使资金减少通道、降低成本,投入实体经济。