688688!A股首个互联网巨头来了!

2020-10-25 20:15:53 信息来源:发布者:isen点击量:

A股即将迎来首个国内互联网巨头。

10月21日晚间,在科创板IPO获注册后,,蚂蚁集团(-- --,诊股)在上交所火速发布了招股意向书和发行公告。

据披露,按照1:1的首发规模,蚂蚁将分别在A股和H股发行不超过16.7亿股的新股,A+H发行的新股数量合计不超过发行后(绿鞋前)公司总股本的11%。

本次战略配售为IPO一大看点,根据发行安排,在A股的初始战略配售股票数13.4亿股,占A股初始发行量80%,该比例创下科创板新高。同时,包括阿里巴巴在内参与战略配售的投资者需承诺1-2年的限售期,可谓科创板史上最严。

蚂蚁此次并未披露更多战略配售对象名单,但证券时报·e公司记者获悉,多家国内外知名机构投资者均在积极寻求参投本次蚂蚁IPO战略配售,其中国内机构投资者有中投公司和中国社保基金;国际机构投资者包括新加坡淡马锡、阿布扎比投资局、沙特公共投资基金等全球主权财富基金等均意向战投蚂蚁。

阿里巴巴将认购7.3亿股

具体回看本次A股发行安排,蚂蚁13.4亿股战略配售额度占“绿鞋”前总发行股数的80%,占“绿鞋”后总发行股数的69.57%。

证券时报·e公司记者了解,按照科创板规定,保荐机构相关子公司将进行跟投并设24个月限售期,其余战略投资者执行不少于12个月的限售期。蚂蚁本次对战投的要求则更为严格,除了战略配售蚂蚁的封闭式基金承诺限售期为12个月,其他战略投资者需承诺获得的配售股票中,50%股份限售期限为12个月,50%股份限售期限为24个月。

例如,阿里巴巴集团的全资子公司浙江天猫技术有限公司将作为战略投资者参与本次战略配售,认购7.3亿股,这也意味着,阿里巴巴认购的蚂蚁股份半数将锁定2年,超过了12个月限售期的监管要求。这也是科创板成立以来,最严格的战略配售限售期安排。

业内认为,作为蚂蚁的重要股东,阿里巴巴参与认购,符合长线投资者在被投公司IPO时获较高战略配售额度的惯例。如2018年小米香港IPO,老股东高通的子公司 Qualcomm Asia就作为作为基石投资者参与了投资。

这一投资动作既是看好蚂蚁的长期发展,也与阿里巴巴自身战略密切相关。在近期的阿里巴巴投资者日上,阿里巴巴集团董事会主席兼首席执行官张勇表示,数字化是巨大的历史发展机遇。未来3到5年,阿里有11大重要的战略机会,支付宝从数字支付出口升级为数字生活入口是其中之一。

证券时报·e公司记者还获悉,虽然此次并未披露更多战略配售对象名单,但除了阿里巴巴外,蚂蚁在科创板IPO还有望吸引包括中投公司、中国社保基金、新加坡淡马锡、新加坡政府投资公司、阿布扎比投资局、沙特公共投资基金等重量级国内外机构。而他们认购的股份同样要受到50%限售12个月和50%限售24个月的约束。

网上和网下“打新”份额达3.34亿股

在资本市场人士看来,成熟的资本市场上,如在美股和港股的IPO前,机构投资者大比例认购优质标的的新股早已是“标配”,高质量、长线机构的参与大大增强了后市的稳定性。比如阿里巴巴2014年在美国上市以及2019年港股二次上市之时,机构配售和公开发售的比例均为90%和10%;小米此前计划港股上市时也将机构配售比例定为95%。

国内市场方面,近年来,中国资本市场改革逐步放宽战略配售的实施条件,多家公司在A股上市采取了较高比例的战略配售,如京沪高铁(5.55 +0.36%,诊股)、中国广核(2.85 -0.35%,诊股)的初始战略配售占比均为50%。

“蚂蚁在A股的战略配售达到创纪录的80%,也是这只超大科技巨头充分考虑A股市场承受力之后的理智之选。来自全球长线的、稳定的资金流入,将为A股带来增量资金,更利于活跃和繁荣中国A股市场。”上海本地投行人士向证券时报·e公司记者表示。

另一方面,长久以来,中国互联网巨头扎堆美股和港股上市,互联网底色的缺失一直以来是A股的遗憾。此次蚂蚁即将在科创板上市,有望改变这一局面。

华中科技大学兼职教授余丰慧认为,类似蚂蚁集团这样具备高创新性的新科技公司会吸收一批增量资金进入,以及引发更多优质的科技公司追随到A股,带来了活水与活鱼,使得A股市场长线竞争力提升。

证券时报·e公司记者还留意到,本次个人投资者也有不少机会参与蚂蚁的战略配售,除了此前战略配售对象包括5只“一元起投”的公募新发基金(截至10月8日晚已全部售罄,购买人数超千万)。根据发行安排,在回拨机制启动前和“绿鞋”启动前,蚂蚁A股发行网上和网下的“打新”份额达到3.34亿股,按照市场平均的2万亿元估值计算,面向A股市场的网上和网下“打新”规模或将超过200亿元。

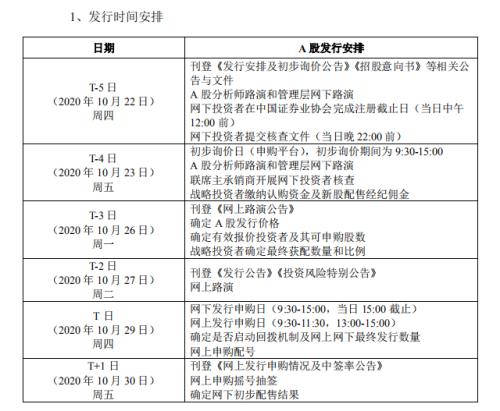

发行公告显示,蚂蚁集团网上、网下发行申购日均为10月29日。

井贤栋:要一起奔赴的未来

资料显示,成立于2004年的蚂蚁集团,起步于网上购物网站淘宝网第三方支付平台“支付宝”,2014年,阿里巴巴集团分拆旗下金融业务,成立浙江蚂蚁小微金融服务集团股份有限公司(简称蚂蚁金服),2020年6月变更为蚂蚁集团。

从当前业务规模来看,蚂蚁年活用户超10亿,连接商家数超8000万;支付交易量为118万亿元;合作金融机构超过2000多家。

10月21日晚间更新的招股书显示,公司前三季度实现营业收入1181.91亿元,同比增长42.56%,主要来自数字金融科技平台收入的增长,其次为数字支付与商家服务收入的增长;同期实现毛利润695.49亿元,同比增长74.28%;整体毛利率从去年同期的48.13%增长至58.84%。本次IPO募资将投向包括助力数字经济升级(占比30%)、加强全球合作并助力全球可持续发展(占比10%)、进一步支持创新、科技的投入(占比40%)、补充流动资金(占比20%)。

上述招股书还披露了一封来自蚂蚁集团董事长井贤栋的题为《因为相信,所以看见》的公开信。井贤栋在信中阐述,今天,蚂蚁集团已经是一家以数字支付、数字金融科技平台、数字生活为三大支柱的科技公司。

他同时也指出,蚂蚁不是金融机构,也不仅是一家移动支付公司,而是一家决心用今天最好的技术和资源,去助力银行和金融机构更好地服务每一位消费者、每一家小微企业的科技公司。

“蚂蚁未来要去哪儿?”是投资者关心的问题。井贤栋表示:过去两百年工业时代的金融体系,服务了20%的人群和机构;正在开启的数字时代,要把剩”下的80%服务好,这个时代才刚刚开始。蚂蚁将和志同道合的合作伙伴一起,在不远的将来,把“人找钱”“企业找钱”,用技术变成“钱找人”“钱找企业”,让全世界的每一位消费者、每家小微企业都会从金融科技中获益。

“这是蚂蚁集团的责任,也是蚂蚁集团邀请您加入,要一起奔赴的未来。”井贤栋写道。