瑞银国金英大3家率先"入坑"

2019-12-16 21:39:16 信息来源:发布者:艾森新闻网点击量:

12月初,科创板股票建龙微纳(45.77 +0.93%,诊股)上市首日即破发,宣告了投资者“蒙眼”打新时代的终结。

随着科创板股票运行步入正轨,股价渐渐步入合理区间,科创板个股的表现开始分化。

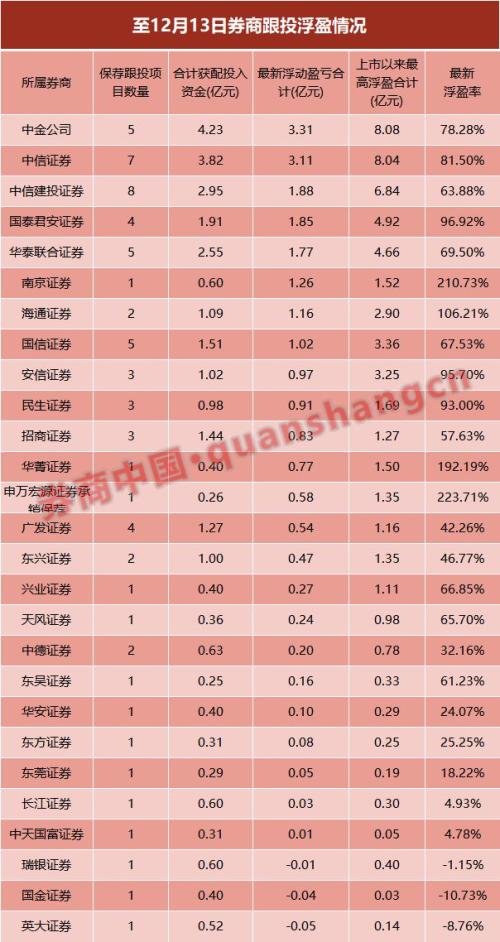

截至上周五,65只个股为27家券商另类子公司带来21.50亿元的跟投浮盈,整体跟投浮盈率70%,较市场最高点时的浮盈率几近腰斩,甚至有三家券商跟投项目处于浮亏状态。

但业内人士大都对短期账面波动有理性认知。有大型券商另类子公司负责人对记者表示,或许只有经历过账面起伏,才能真正倒逼保荐机构更多地从投资者角度去选择标的,才能真正提升保荐质量。多家券商都在科创板业务进行布局,至12月份已有73家券商设立了另类子公司,且多券商都已经或计划对另类子公司增资,以提高自身竞争力。

科创板跟投整体浮盈70%,中金、中信两券商跟投浮盈超3亿

历经近5个月的市场考验,科创板表现逐渐回归理性,个股也呈现分化态势。目前,科创板挂牌企业已达65家,27家券商的跟投子公司已累计获配投入跟投资金30.13亿元,最新跟投浮盈为21.50亿元,虽然较市场最高点时的浮盈率几近腰斩,但目前整体跟投浮盈率仍有70%,对很多券商来说,这还是一笔划算的买卖。

目前来看,申万宏源(4.96 +0.81%,诊股)承销保荐、南京证券(9.26 +9.98%,诊股)、华菁证券、海通证券(14.99 +1.90%,诊股)等四家券商跟投浮盈率超100%,大部分券商跟投浮盈率在50%左右,也有数家券商跟投呈现浮亏。

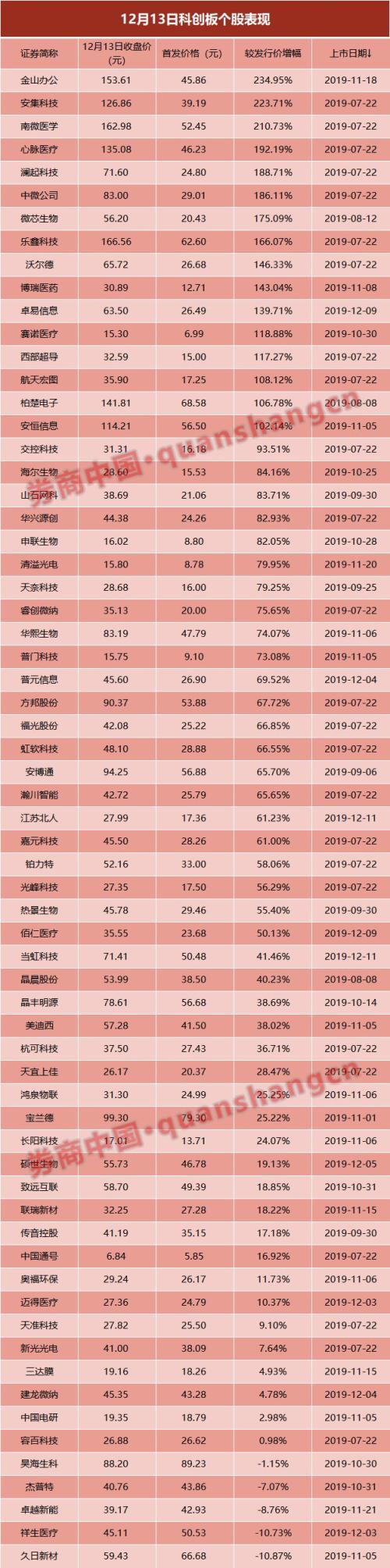

跟投浮盈金额最高的券商是中金公司和中信证券(23.43 +1.87%,诊股),最新跟投浮盈均超3亿元,分别为3.31亿元和3.11亿元。截至目前,中金公司共保荐了5家科创板企业挂牌上市,既有“巨无霸”中国通号(6.88 +0.58%,诊股),也有明星科技企业金山办公(157.99 +2.85%,诊股),其中后者自11月18日上市以来,股价表现强劲。截至12月13日跟投浮盈为2.35亿元,跟投浮盈率为235%。不过,11月份上市的杰普特(41.11 +0.86%,诊股)目前暂时破发,跟投浮盈为-286万。

中信证券目前共保荐跟投了7家科创板企业挂牌上市,目前均为正收益。其中跟投浮盈最高的暂为有“科创板企业利润之王”之称的澜起科技(73.88 +3.18%,诊股),1.59亿元跟投浮盈,跟投浮盈率为189%。

另有六家券商最新跟投浮盈超亿元,分别为中信建投(26.85 +8.92%,诊股)、国泰君安(18.16 +1.11%,诊股)、华泰联合、南京证券、海通证券以及国信证券(11.94 +1.27%,诊股)。其中中信建投证券目前保荐了8家科创板企业上市,为行业最多,最新跟投浮盈为1.88亿元。

三券商跟投项目暂时浮亏

目前,有三家券商的跟投项目处于整体浮亏的状态,其中英大证券保荐跟投的卓越新能(39.54 +0.94%,诊股),自11月21日登陆科创板,上市首日微涨1.22%,第三个交易日破发,此后一直低位运行,12月13日的收盘价为39.17元,距离42.93元的发行价仍有落差,英大证券就该项目获配投入5151.6万元,目前账面浮亏451万元。

券商中国记者梳理发现,截至12月13日,有5只科创板个股处于破发状态。除了卓越新能和杰普特外,招商证券(17.49 +0.75%,诊股)跟投保荐的久日新材(60.04 +1.03%,诊股)暂时浮亏652万,国金证券(8.82 +1.61%,诊股)保荐跟投的祥生医疗(45.33 +0.49%,诊股)浮亏433万元,瑞银证券跟投保荐的昊海生科(89.05 +0.96%,诊股)项目浮亏69万。

值得一提的是,从科创板7月份推出至今,很多券商跟投浮盈都在持续缩水。目前科创板股票最长也只经历了近5个月的市场交易,对于跟投机构来说,距24个月的限售期满尚待时日。

不过,很多业内人士对跟投浮盈都保持理性的认知。多位受访人士早一个月前就对记者表示,目前的跟投浮盈对两年后股价的参照意义甚微,科创板股票股价正逐步回归理性,不排除两年后有跟投项目出现亏损。

有大型券商另类子公司负责人对记者表示,或许只有经历过账面起伏,才能真正倒逼保荐机构更多地从投资者角度去选择标的,才能真正提升保荐质量。“市场的短期起伏不应该作为判断一个机制成功与否的标准,要在更长的周期里去检验跟投制度的有效性。长远来看,跟投机制对进一步提升保荐机构的定价能力,完善全市场的的博弈机制有帮助。”

他还提到,目前监管层对市场波动保持了相当的定力,没有因短期波动而进行干预,将市场调节的功能充分交给市场。

业内人士热议“跟投”机制的作用

“保荐+跟投”模式是科创板一大制度创新,它打破了券商“只荐不保”的现象,备受市场关注。而随着科创板个股表现回归理性,有多位业内人士都对记者表达了对跟投机制的看法和建议。

上述大型券商另类子公司负责人表示,券商另类子公司开展跟投业务,其实是要在二级市场上实践长期投资的理念,会带来一些挑战和机遇。挑战首先表现于,上市公司估值会随着二级市场的波动会影响阶段性投资收益,可能会影响到保荐机构长期持有的信心;其次,跟投公司的风控机制需要重新审慎认定;第三,跟投子公司必须像战略投资者一样去帮助上市公司做好价值维护,帮助其进行横向和纵向整合,以形成核心竞争力,这会对跟投公司完善服务能力和服务功能都形成倒逼机制。在金融开放的大背景下,跟投机制为另类子公司提供了一个先行尝试的机会,是个难得的行业机遇。

他建议增加跟投机制的弹性,比如变“必须跟投”为“可以跟投”,同时将每一个发行区间内固定的跟投比例设置为弹性比例,比如“发行规模10亿以下的IPO,跟投比例为3%到5%。”那么保荐机构最后在进行跟投时的比例选择,其实也向市场表达了价值判断,为投资者提供了价值指引。

有多位人士向记者表达了希望增加跟投机制弹性的诉求。

也有中小券商另类子公司总经理向记者表达了不一样的观点。他认为,跟投机制目的是为了在承销券商不同部门(投行和另类投资)之间形成相互制约并展开博弈,从而保证项目的质量。从投行的角度,天然想做成项目并尽可能提高发行价,难免产生包装行为;从跟投子公司来讲,若真是过度包装上市的公司,跟投后两年才能退出,投入的真金白银就有可能打水漂,所以必须亲自把关项目而不能听投行的。“若真有一个由于券商另类投资公司拒绝跟投而发行失败,跟投机制的作用就真真发挥出来了。”他认为,强制跟投是有必要的,弹性跟投就没有意义了。

券商频繁增资另类子公司

跟投机制之下,两年之后科创板公司股价如何变动,目前尚不得而知。毋庸置疑的是,业内人士都将科创板视为一块重要的增量业务,努力在这块资本市场“试验田”中耕耘以求丰硕收成。

今年以来,多家券商不断成立或增资另类子公司,加强布局科创板股权投资业务。截至目前,已经有73家券商设立了另类子公司,其中近20家都是今年批复设立。也有多家券商对另类子公司进行增资。在近段时间很多券商再融资计划中,对科创板业务的重视也溢于言表。

海通证券去年4月份发布了200亿定增预案,但是今年对募资用途进行修改。其中,拟新增用于发展投行业务的资金投入不超过20亿元,去年并无此计划,这明显和科创板试点注册制相关。

山西证券(7.85 +1.16%,诊股)13日晚间发布的60亿配股修订预案中,也加重对另类子公司的投入。最初的配股发行预案中,山西证券拟利用不超过20亿元资金用于对公司全资子公司格林大华期货和山证创新的投入;预案修订稿中,山西证券将这部分资金全部投入山证创新。

中信建投证券在年初发布的130亿定增预案中,表示将以不超过15亿元增资子公司。但为了业务发展需要,在定增尚未落地时,就自行筹资先行对中信建投投资增资15亿元。待本次非公开发行募集资金到位后,公司将对自有资金前期投入予以置换。

海通证券表示,推动注册制已经成为资本市场未来发展的大势所趋。随着随着多层次资本市场的逐步完善、融资工具愈加丰富以及资本市场的开放力度不断加大,保荐机构将会面临更多的市场机会。